Земельный налог: кто освобожден от уплаты, а кто выплачивает по льготам?

Земельный налог – денежные выплаты, совершаемые в пользу государства, которые взыскиваются с организаций и физических лиц, обладающих правом собственности на земельный участок. Этот тип налога обязателен для всех граждан, однако, существуют исключения.

Земельный налог – выплаты местного типа, поэтому особенности уплат и льготы регулирует местная администрация: муниципалитет, объединения и т.д.

Основным регулятором является глава 31 Налогового кодекса РФ под названием «Земельный налог». Здесь установлены правила и возможные рамки налоговых выплат.

В соответствии с НК РФ налоги обязаны уплачивать:

В этой же главе четко прописана категория граждан, имеющих льготы. При этом для упрощения заполнения налоговой декларации каждая льгота отмечена индивидуальным кодом.

Выдержки из Налогового кодекса РФ с кодами налоговых льгот:

Федеральным законом предусмотрен ряд лиц и организаций, у которых нет обязательства по осуществлению выплат:

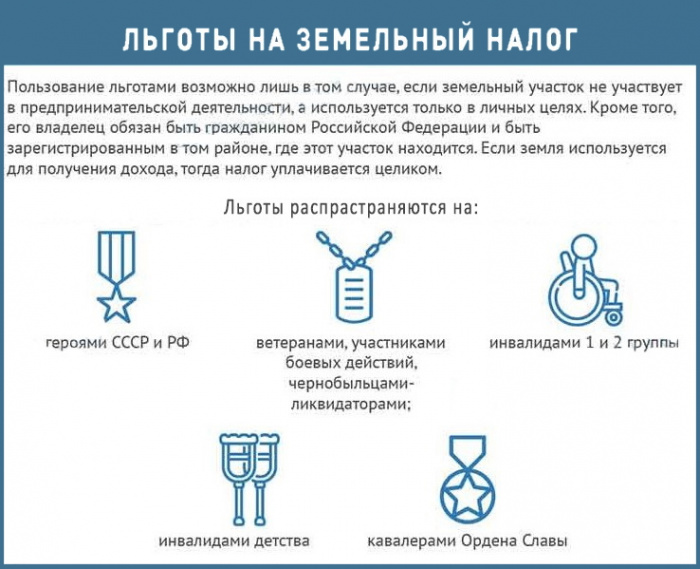

На следующие категории граждан не наложен налог на землю или им присвоены определенные льготы:

Для оформления льготы пишется заявление в налоговую службу, где указывается следующая информация:

В итоге пакет документов для получении льготы на земельный налог включает в себя:

Гражданин может представить заявление лично или через доверенное лицо – представителя. Если заявление передает сторонний человек, то он должен иметь разрешающую доверенность, подтвержденную нотариально.

Далее, необходимо подать документы удобным для вас способом в:

Как уже было отмечено ранее, земельный налог – местный. Тип льгот и полное освобождение от налогообложения регламентируется региональными органами. Федеральное же законодательство только устанавливает категории граждан, которым полагаются облегченные условия.

Инвалиды – лица, которым льготы положены по законодательству РФ. Местные органы лишь конкретизируют и вводят льготы в действие посредством нормативного акта.

Этот класс граждан не полностью освобождается от взыскания налогов. Инвалидам 1-ой группы в обязательном порядке присваивается налоговая льгота в виде вычета 6 соток. А вот решение насчет инвалидов 2-ой группы принимают непосредственно органы местного самоуправления.

Льготы не теряют актуальности до тех пор, пока на это есть основания. То есть если человек снялся с инвалидности, льгота сразу же перестает действовать. Принятые сроки для 1-ой группы составляют 2 года, а для второй – 1 год. После того как справка утрачивает свою силу, гражданин должен пройти повторное обследование.

В настоящий момент в Российской Федерации действуют два звания:

Ветеран труда РФ.

Ветеран труда отдельной республики или региона.

Законодательство по льготам актуально только для первого варианта – Ветеранов труда РФ.

Местные власти имеют полное право установить для «своих» ветеранов труда льготы, которые должны основываться на регламентированных федеральных нормах и не выходить за их рамки.

Льготы для ветеранов труда полностью аналогичны инвалидным. Для расчета налога производится уменьшение кадастровой стоимости участка на 600 квадратных метров. При этом снижение действует только на одну конкретную территорию.

Процедура получения льготы – стандартная. Необходимо обратиться с заявлением в Налоговую инспекцию Российской Федерации.

Согласно Федеральному законодательству, семьи с несколькими детьми не обладают правами на снижение уплаты. В этом случае, вопрос об освобождении многодетных семей от налогообложения решают органы местного самоуправления.

Перед тем, как начинать оформляться на льготы, необходимо выяснить имеет ли ваша семья статус многодетной. Так же необходимо уточнить, установлены ли для вас льготы.

Остальная процедура стандартная – подается заявление по установленной форме с приложением документов, доказывающих наличие семьи статуса многодетной.

Согласно Налоговому кодексу РФ льготники имеют право на налоговый вычет по земельному налогу с участка размером шесть соток. Льгота касается владельцев участка любого размера - если участок меньше или равен 6-ти соткам, то земельный налог вам платить не нужно.

Если же ваш участок больше 600 м2, то вы оплачиваете земельный налог за остаток согласно ставке, устанавливаемой отдельно для каждого региона.

Муниципалитеты вправе самостоятельно устанавливать ставки, однако минимум и максимум выплат регламентировано в Налоговом кодексе РФ.

Общий размер оплаты зависит от категории земельного участка. В настоящее время ставка не может превышать больше 1,5% от кадастровой стоимости земли.

Законом также предусмотрены виды территорий, где налог не может быть выше 0,3%:

Выяснить размер налоговой ставки на землю можно двумя путями:

Чтобы узнать размер налоговой ставки на сайте ФНС, необходимо:

Земельный налог приравнивается к налогам местного типа. Поэтому он устанавливается и регулируется местным муниципалитетом. Для получения льгот гражданин должен подать заявление в Налоговую инспекцию, к которой относится участок. Помните, что перед тем как начать подавать заявление, в администрации необходимо выяснить, принадлежите ли вы к категории лиц, которым положены льготы на выплаты.

| 1. Кто имеет право на льготу? | - Признанные официально Герои Советского союза и РФ. - Пенсионеры. - Прямые или косвенные участники ВОВ. - Лица, пострадавшие вследствие катастроф, связанных с радиацией. - Граждане, занимающиеся организацией крестьянского хозяйства в первый раз. - Лица, сферой деятельности которых является народный промысел. |

| 2. Какой размер льготы? | С 2018 года льгота составляет вычет в виде 6-ти соток от участка |

| 3. Какие документы нужны для получения льготы на земельный налог? | - Заявление - Паспорт - Документ, подтверждающий право на льготу (справка, удостоверение итд) |

| 4. Куда обратиться? | Вы можете обратиться в - Отделение ФНС (лично, почтой) - МФЦ - Официальный сайт ФНС |

| 5. Заявление о предоставлении налоговой льготы по земельному налогу |

Скачать 606,14 Kb

Бланк заявленияСкачать 260,12 Kb

Пример заполнения заявления |

О земельном налоге в Налоговом кодексе

Земельный налог – выплаты местного типа, поэтому особенности уплат и льготы регулирует местная администрация: муниципалитет, объединения и т.д.

Органы местного самоуправления устанавливают только налоговые ставки, которые должен заплатить владелец земли.

Основным регулятором является глава 31 Налогового кодекса РФ под названием «Земельный налог». Здесь установлены правила и возможные рамки налоговых выплат.

В соответствии с НК РФ налоги обязаны уплачивать:

- Собственники участка.

- Лица, имеющие право на бессрочное пользование землей.

- Наследники.

В этой же главе четко прописана категория граждан, имеющих льготы. При этом для упрощения заполнения налоговой декларации каждая льгота отмечена индивидуальным кодом.

Выдержки из Налогового кодекса РФ с кодами налоговых льгот:

НК РФ | Содержание | Кодировка | ||||||

Глава 31 | В главе указаны льготы, которые предоставляются на государственном уровне | 302 1000 | ||||||

Статья 395 | В статье регламентированы классы лиц, полностью освобожденных от налогообложения | 302 1100 | ||||||

Статья 395 п.4 | О льготах для организаций религиозной направленности | 302 1160 | ||||||

№391 пп.1 п.5 | О льготах для героев Советского союза, России, кавалеров ордена Славы | 302 1210 | ||||||

№391 пп.3 п.5 | Пункт про льготы для лиц, являющимися инвалидами с детства | 302 1230 | ||||||

№391 пп.4 п.5 | Пункт про льготы для недееспособных (инвалидов 1-ой группы) и ветеранов ВОВ | 302 1340 |

Кто не платит земельный налог?

Федеральным законом предусмотрен ряд лиц и организаций, у которых нет обязательства по осуществлению выплат:

- Заповедники любого типа: национальные, местные, ботанические и т.д.

- Компании и промышленные организации, деятельность которых заключается в народном промысле.

- Учреждения научной спецификации. В этот раздел входят исследовательские, опытные и учебные хозяйства.

- Организации, работающие в социальной сфере: охрана здоровья, культурные заведения и прочее.

- Учреждения религиозного направления. При этом религия не должна противоречить законодательству РФ.

- Институты, ВУЗы и т.д.

- Компании с высокой долей государственного имущества. Учитываются и унитарные представители.

На следующие категории граждан не наложен налог на землю или им присвоены определенные льготы:

- Признанные официально Герои Советского союза и РФ.

- Пенсионеры.

- Прямые или косвенные участники ВОВ.

- Лица, пострадавшие вследствие катастроф, связанных с радиацией.

- Граждане, занимающиеся организацией крестьянского хозяйства в первый раз. В этом случае освобождение временное – 5 лет.

- Лица, сферой деятельности которых является народный промысел.

С 2018 года введен новый закон, согласно которому налог на землю для льготников исчисляется особым образом - налоговая база уменьшается на сумму равную кадастровой стоимости 6-ти соток.

Оформление льготы на выплату налога

Для оформления льготы пишется заявление в налоговую службу, где указывается следующая информация:

- Код/номер налоговой инспекции, к которой прикреплена территория, находящаяся во владении налогоплательщика.

- Реквизиты заявителя.

- Информация о территории.

- Основание для получения льготы (инвалидность, ветеранство, пенсионный возраст).

- ИНН.

Скачать

606,14 Kb

Бланк заявления о предоставлении налоговой льготы по земельному налогу в формате .pdf (Adobe Reader)Скачать

260,12 Kb

Пример заполнения заявления о предоставлении налоговой льготы по земельному налогу в формате .pdf (Adobe Reader)В итоге пакет документов для получении льготы на земельный налог включает в себя:

- заполненное заявление;

- паспорт;

- документ, подтверждающий право на льготу (справка, удостоверение итд.).

Гражданин может представить заявление лично или через доверенное лицо – представителя. Если заявление передает сторонний человек, то он должен иметь разрешающую доверенность, подтвержденную нотариально.

Далее, необходимо подать документы удобным для вас способом в:

- Отделение ФНС.

Вы можете подать документы лично или отправить почтой в отделение ФНС. - МФЦ.

Убедитесь заранее, что у того МФЦ куда вы собираетесь обратиться заключено соглашение о возможности оказания соответствующей услуги с налоговым органом. - Официальный сайт ФНС.

Онлайн подача на льготу возможна только, если у вас есть электронная подпись.

Федеральные и местные льготы

Как уже было отмечено ранее, земельный налог – местный. Тип льгот и полное освобождение от налогообложения регламентируется региональными органами. Федеральное же законодательство только устанавливает категории граждан, которым полагаются облегченные условия.

Инвалиды – лица, которым льготы положены по законодательству РФ. Местные органы лишь конкретизируют и вводят льготы в действие посредством нормативного акта.

Инвалиды

Этот класс граждан не полностью освобождается от взыскания налогов. Инвалидам 1-ой группы в обязательном порядке присваивается налоговая льгота в виде вычета 6 соток. А вот решение насчет инвалидов 2-ой группы принимают непосредственно органы местного самоуправления.

Льгота на налог актуальна только для одного земельного участка. Если гражданин приобрел несколько территорий, то выплаты взимаются в штатном режиме.

Льготы не теряют актуальности до тех пор, пока на это есть основания. То есть если человек снялся с инвалидности, льгота сразу же перестает действовать. Принятые сроки для 1-ой группы составляют 2 года, а для второй – 1 год. После того как справка утрачивает свою силу, гражданин должен пройти повторное обследование.

Ветераны труда

В настоящий момент в Российской Федерации действуют два звания:

Законодательство по льготам актуально только для первого варианта – Ветеранов труда РФ.

Местные власти имеют полное право установить для «своих» ветеранов труда льготы, которые должны основываться на регламентированных федеральных нормах и не выходить за их рамки.

Льготы для ветеранов труда полностью аналогичны инвалидным. Для расчета налога производится уменьшение кадастровой стоимости участка на 600 квадратных метров. При этом снижение действует только на одну конкретную территорию.

Процедура получения льготы – стандартная. Необходимо обратиться с заявлением в Налоговую инспекцию Российской Федерации.

Многодетные семьи

Согласно Федеральному законодательству, семьи с несколькими детьми не обладают правами на снижение уплаты. В этом случае, вопрос об освобождении многодетных семей от налогообложения решают органы местного самоуправления.

В России многодетными считаются семьи, в которых имеется не меньше трех несовершеннолетних детей. Однако региональные власти могут самостоятельно определять, какие семьи считаются многодетными.

Перед тем, как начинать оформляться на льготы, необходимо выяснить имеет ли ваша семья статус многодетной. Так же необходимо уточнить, установлены ли для вас льготы.

Остальная процедура стандартная – подается заявление по установленной форме с приложением документов, доказывающих наличие семьи статуса многодетной.

О том что такое ИЖС и чем отличается от ЛПХ, СНТ, ДНП, читайте в следующей статье[.

Как рассчитать земельный налог льготнику?

Согласно Налоговому кодексу РФ льготники имеют право на налоговый вычет по земельному налогу с участка размером шесть соток. Льгота касается владельцев участка любого размера - если участок меньше или равен 6-ти соткам, то земельный налог вам платить не нужно.

Если же ваш участок больше 600 м2, то вы оплачиваете земельный налог за остаток согласно ставке, устанавливаемой отдельно для каждого региона.

Ставка на земельный налог

Муниципалитеты вправе самостоятельно устанавливать ставки, однако минимум и максимум выплат регламентировано в Налоговом кодексе РФ.

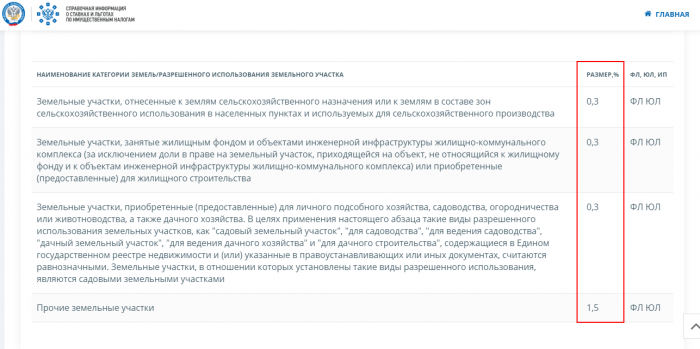

Общий размер оплаты зависит от категории земельного участка. В настоящее время ставка не может превышать больше 1,5% от кадастровой стоимости земли.

Законом также предусмотрены виды территорий, где налог не может быть выше 0,3%:

- Земли сельскохозяйственного назначения.

- Территории, выделенные для скотоводства, садоводства и т.д.

- Площади жилищного строения.

- Земли, отданные жилищному фонду.

Как узнать налоговую ставку?

Выяснить размер налоговой ставки на землю можно двумя путями:

- Личное посещение налоговой – эти сведения можно найти прямо на стендах или уточнить у сотрудников.

- На сайте ФНС.

Ищем налоговую ставку на сайте ФНС

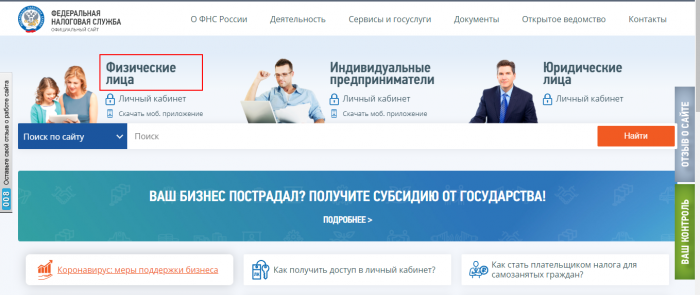

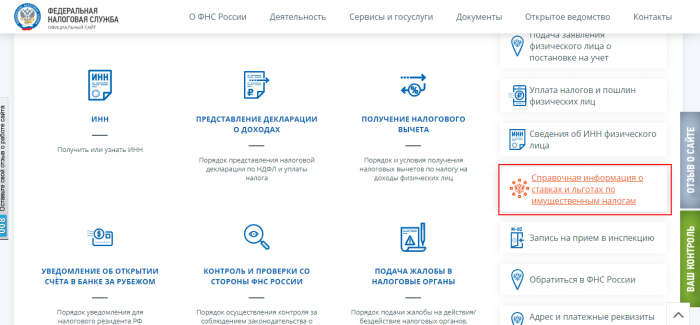

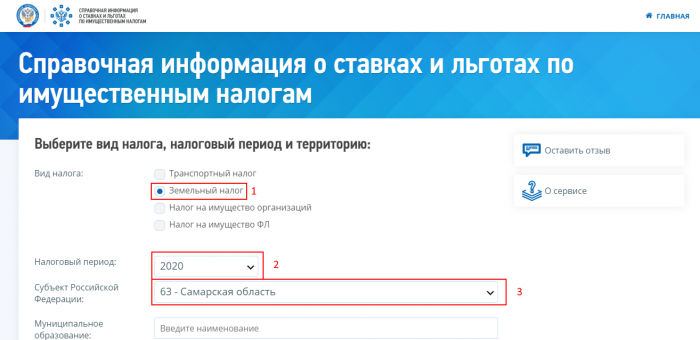

Чтобы узнать размер налоговой ставки на сайте ФНС, необходимо:

- Перейти на официальный сайт ФНС РФ.

- Нажать на блок "Физические лица".

- На странице, в перечне электронных сервисов найти и кликниуть на справочную информацию о ставках и льготах по имущественным налогам.

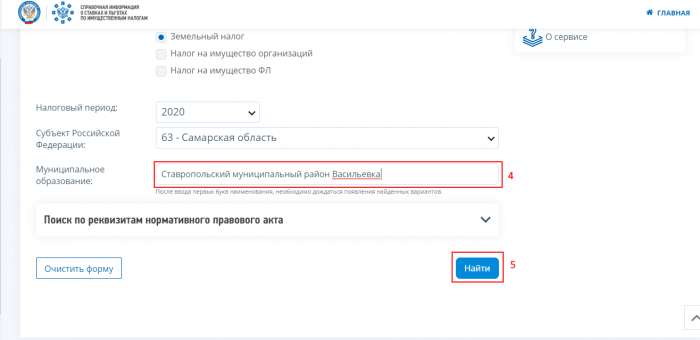

- Далее необходимо выбрать вид налога (1), указать налоговый период (2), выбрать из перечня субъект РФ (3).

- Ниже выбираем муниципальное образование (4) и нажимаем на кнопку "Найти" (5).

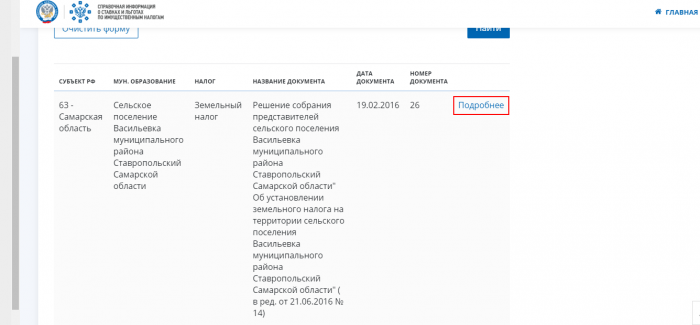

- Система выдаст вам нужный документ, чтобы перейти к изучению нажимаем "Подробнее".

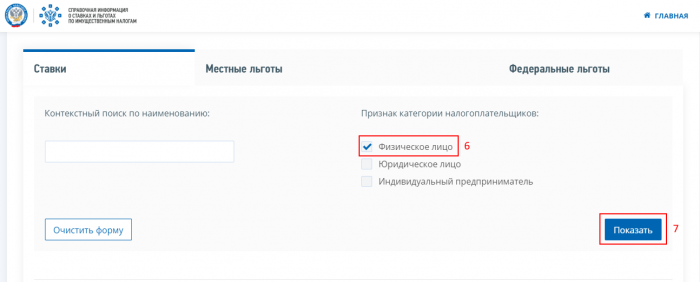

- На следующей странице вы увидите информацию о документе, и поиск по категории налогоплательщиков. Выбираем категорию (6), нажимаем кнопку "Показать" (7).

- Ниже поиска нам будет сформирован список с наименованием категорий земель и размером налоговой ставки в %.

Земельный налог приравнивается к налогам местного типа. Поэтому он устанавливается и регулируется местным муниципалитетом. Для получения льгот гражданин должен подать заявление в Налоговую инспекцию, к которой относится участок. Помните, что перед тем как начать подавать заявление, в администрации необходимо выяснить, принадлежите ли вы к категории лиц, которым положены льготы на выплаты.

Ctrl

Enter

Заметили ошЫбку

Выделите текст и нажмите Ctrl+Enter